EMR September 2022

Sehr geehrte Leserin, sehr geehrter Leser

INFLATION – GELDPOLITIK – WACHSTUM = UNSICHERHEIT

Die Meinungen über kurz- bis mittelfristige Wirtschaftsprognosen gehen weit auseinander. Wir haben den Eindruck, dass die Divergenz schon lange nicht mehr so gross war wie jetzt. Wir fragen uns, ob es konkrete Gründe für diese Meinungsverschiedenheiten gibt. Wie wir alle wissen, gibt es nicht nur einen Weg, mit der Realität umzugehen. Es kommt darauf an, wie das “spezifische Modell” definiert wird. Mit anderen Worten: Es gibt verschiedene Möglichkeiten, Perspektiven zu quantifizieren, aber es gibt keine Gewissheit, sie eindeutig zu quantifizieren.

BEURTEILUNG

Die Zinssätze wurden eine Zeit lang niedrig – zu niedrig – gehalten. Dann kam die Pandemie, Covid-19, gefolgt von der russischen Invasion in der Ukraine und den anschließenden wirtschaftlichen Maßnahmen zur “Eindämmung der Finanzströme” gegen den Eindringling. Das recht komplizierte Geflecht wurde durch die chinesischen Manöver rund um Taiwan noch weiter getrübt und undurchsichtig gemacht. Unserer Ansicht nach hat das Zusammentreffen all dieser Faktoren dazu geführt, dass der Schwerpunkt eher auf dem Wirtschaftswachstum als auf der reinen Politik liegt.

KNIFFLIGE FRAGEN FÜR INVESTOREN?

Die Zentralbanken sind “gezwungen”, alles in ihrer Macht stehende zu tun, um den Anstieg der Inflation einzudämmen und sie auf ein akzeptables Niveau zu senken. Viele Prognostiker haben begonnen, sich auf das Wirtschaftswachstum als den wichtigsten Faktor zu konzentrieren. Dabei darf nicht vergessen werden, dass die Inflationsrate in vielen Industrieländern ein unerträgliches Niveau erreicht hat, wie wir es seit mehreren Jahrzehnten nicht mehr erlebt haben.

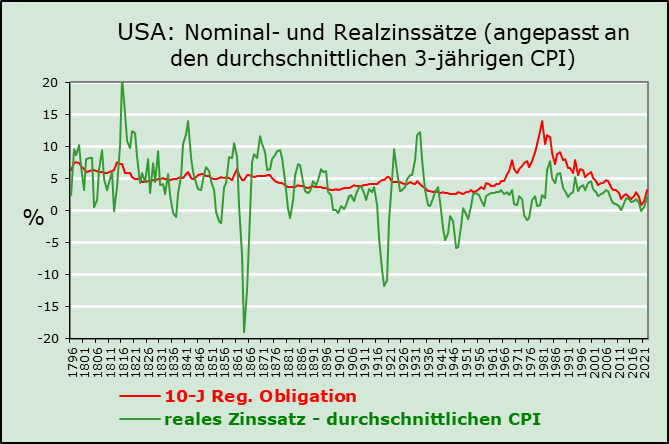

Diese Grundkonstellation sorgt zunehmend für Verunsicherung und Angst bei Verbrauchern und Investoren. Einige Analysten befürchten einen möglichen Anstieg der Arbeitslosigkeit und damit eine Verlangsamung des Wirtschaftswachstums. Wir möchten darauf hinweisen, dass vor nicht allzu langer Zeit aufgrund der niedrigen Zinsen eine Überhitzung der Nachfrage befürchtet wurde. Dennoch sollte man nicht vergessen, dass die Inflation durch höhere Zinsen möglicherweise nicht so schnell zurückgeht, wie erwartet. Aufschlussreich ist in der Tat eine genaue Analyse der Graphik der langfristigen nominalen und realen Zinssätze für die USA. Es lohnt sich, den Rückgang der 10-jährigen Zinssätze – sowohl nominal als auch inflationsbereinigt – speziell seit den 1980er Jahren zu untersuchen: Bewegt sich die US-Wirtschaft wieder auf die unter 4 bis 5 % liegenden Zinssätze zu, oder wird sie kurzfristig noch weiter steigen?

Die Grafik des Dow-Jones-Indexes nach Inflationsraten über den Zeitraum seit 1872 ist in der Tat aufschlussreich. Welche Schlussfolgerungen lassen sich aus den Daten ziehen? Es fällt auf, dass sowohl Inflationsraten über 5 Prozent als auch negative Inflationsraten unter 3 Prozent negative Kapitalrenditen signalisieren.

Eine andere Möglichkeit, die aktuelle Entwicklung zu quantifizieren, besteht darin, dass das Angebot an Inputs (Zwischenprodukte, Rohöl und Gas sowie Nahrungsmittel) in erster Linie auf sehr “eingeschränkte” Versorgungsketten zurückzuführen ist und nach wie vor weitgehend durch kaum messbares, aber zunehmend inakzeptables politisches sowie wirtschaftliches Verhalten bestimmt wird. Wir bezweifeln, dass zum jetzigen Zeitpunkt die Vorhersage eines Preisrückgangs einem traditionellen zyklischen Schema folgen wird, da die politischen Entscheidungsträger dazu neigen, ein völlig “unwirtschaftliches” Modell zu verfolgen.

Ein drittes Argument, das es zu bestimmen gilt, betrifft die Anpassung der technologischen Innovation im Energiesektor, die zu gegebener Zeit die “Rückführung” bestimmter Produktionslinien bedeuten müsste.

Eine weitere Schwierigkeit, mit der wir nach wie vor konfrontiert sind, betrifft die Bewertung der Auswirkungen auf die Einkommen und auf die Marktliquidität. Werden sie sich gegenseitig aufheben, da davon auszugehen ist, dass die Einkommen nicht sofort und im gleichen Maße wie die Liquidität reagieren werden? Zum jetzigen Zeitpunkt ist es schwierig, die Proportionalität der Veränderungen genau zu quantifizieren, auch wegen des Krieges in der Ukraine, vor allem angesichts der aktuellen Zinspolitik der Zentralbanken.

ERKENNTNISSE FÜR SCHWEIZER ANLEGER

Ein genauerer Blick auf das aktuelle Umfeld zeigt, dass der Schwerpunkt auf der Anhebung der Zinssätze liegt, um dem Inflationsdruck entgegenzuwirken. Die eigentlichen Determinanten der aktuellen Inflation werden nahezu ignoriert: Covid-19, die Invasion in der Ukraine und Chinas Drohung, in Taiwan einzumarschieren. Sie drohen, den Anstieg der Rohöl-, Gas- und Lebensmittelpreise über die normalen Angebots- und Nachfragetrends hinaus dramatisch in die Höhe treiben. Wir sollten uns deshalb eher darauf konzentrieren, wie die Engpässe in der Lieferkette gelöst werden können.

Zum jetzigen Zeitpunkt glauben wir, dass eine “außerordentliche Straffung der Geldpolitik” die Nachfrage eher einschränken könnte, ohne dass das Angebot rasch verbessert werden kann! Es ist jedoch zu erwarten, dass die Angebotsstörungen in den kommenden Quartalen nachlassen werden, während die “Finanzierungskosten” steigen könnten. Wir stimmen mit dem Fed-Vorsitzenden, Powell, überein, dass die Geldbehörden die Nachfrage, nicht aber das Angebot steuern können. Daher wäre es sinnvoll, zwischen Unternehmen zu unterscheiden, deren Preise sich als Reaktion auf Veränderungen der Nachfrage bewegen, und solchen, die sich als Reaktion auf Veränderungen des Angebots bewegen. In diesem Zusammenhang argumentieren wir, dass der vielversprechendste Investitionsansatz derjenige wäre, auf die Erhöhung des Angebots bei sinkenden Preisen zu fokussieren. Wir halten es für deterministisch, sich auf technologische Verbesserungen sowie auf die Anpassung der Löhne an die Lebenshaltungskosten zu konzentrieren.

Betrachtet man die Hauptkomponenten des realen BIP und konzentriert sich an dieser Stelle auf den Schweizer Markt, so stellt man fest, dass der Verbleib des Hypothekenmarktes ein äußerst kompliziertes Fragezeichen darstellt. Zunehmend liest man von der Möglichkeit, dass der Schweizer Immobilienmarkt leiden und an Attraktivität verlieren könnte. Wenn die verfügbaren Daten die wahrscheinlichste Realität darstellen, besteht dieses Risiko. Trotz des jüngsten Anstiegs des Verhältnisses von Immobilien zu Einkommen und des Verhältnisses von Hypothekenschulden zum BIP bleibt das Umfeld jedoch nachhaltig. Besonders entscheidend ist im Falle der Schweiz, dass die Beschäftigung aufrechterhalten werden sollte.

Zum jetzigen Zeitpunkt kann man davon ausgehen, dass wir uns kurz vor dem zyklischen Höhepunkt der Immobilienpreise befinden. Tatsache ist, dass die Nachfrage nach Immobilien (Wohn- und Gewerbeimmobilien) sehr groß ist, weshalb die Gefahr höherer Zinsen nicht unterschätzt werden sollte. Grundstücke und auch Immobilien sind in der Schweiz nach wie vor gefragt. Bekannt ist, dass Immobilien auch einen Schutz vor Inflation bieten können. Die grosse Unbekannte bleibt der Zeitpunkt der jeweiligen Höchststände von Inflation und Zinsen. Nicht zu vergessen ist die besondere Rolle des Schweizer Frankens.

Kommentare sind willkommen.